一、 市场

1.2015 年国内户外用品市场综述

对于户外行业的多数从业者和企业而言,2015 年是比较艰难的一年。

户外用品行业作为新兴朝阳产业,自上世纪九十年代中期起步,历经二十余年高速发展。据 COA 统计,2001 年--2010 年国内户外用品行业 10 年复合增长率超过 60%; 2011 年市场零售规模首次突破 100 亿元,2013 年超过 150 亿元,2015 年市场规模达到 180 亿元。

与所有新兴行业一样,在高速发展之后,迎来“调整期”是产业发展的必然过程。 2013年国内核心户外用品市场较上年增长 16.7%,增速首次低于 20%;2014 年较 2013 年增长10.9%,2015 年较 2014 年增速仅 5.3%;国内户外用品行业在经历多年的高速增长后,从2014 年起进入调整期。

在 50 余家企业调查采访中,有近一半的企业负责人,谈及最多的是,当前企业所面临的非常复杂的市场环境与竞争压力。概括起来就是,“在国家总体经济环境发生深刻变化的大背景下,既有来自于行业内部经历二十余年高速增长积累的问题需要消化,又有行业外部力量视户外为朝阳产业,源源不断地进入,加剧了市场竞争“。有一位企业负责人形象地比喻: ” 市场新增品牌速度远远高于市场规模的增长力度 。”

“逆境方显英雄本色”。在采访中,我们在感受调整期给企业带来压力的同时,更令人欣慰的是,我们看到了过去二十年,中国本土品牌的巨大进步。户外作为一个典型的舶来行业,由行业初期国外品牌一统天下,到如今本土品牌市场份额超过半壁江山。一批本土龙头品牌企业,把这次调整期,同样视为机遇期。紧紧抓住市场调整期提供的时间窗口,深刻自我审视 ” 品牌定位和发展战略,锻炼企业内功,增强自我发展能力”,以更成熟的姿态迎接户外产业新一轮增长周期的到来。

2.整体户外用品市场

随着户外产业的发展,越来越多的行业外品牌开始涉足户外用品产业,这种状况一方面丰富了行业的内涵,另一方面也在某种程度上模糊了行业的外延。

我们依据产品与户外运动的切合度,将户外用品市场划分为四个组成部分:

1)由专业户外品牌构成的核心户外市场,专业户外品牌是指那些植根于户外行业,其主要收入来自于户外产业的品牌和公司。

2)由拥有户外产品的体育品牌构成的体育户外市场,是指其主线产品为传统体育产品,但其产品线的一部分已经包含了户外产品,但尚未成为其主导产品的品牌。例如阿迪达斯、耐克、李宁、安踏等。

3)由拥有户外产品的时尚与休闲品牌构成的休闲户外市场,是指其主线产品为时尚与休闲产品,但其产品线的一部分已经包含了户外产品,但尚未成为其主导产品的品牌。例如LOTTO、 JEEP、 CAMEL ACTIVE 等。

4)由拥有户外产品的低端消费市场品牌构成的低端户外市场。例如,迪卡侬旗下的Quechua 以及麦德龙、沃尔玛等超市中销售的诸多户外品牌。

我们将户外用品市场划分成四部分,有助于我们研究市场的变化,看清户外市场的全貌,特别是对市场投资者而言,“有清晰边界界定,统计数据才有参考价值”。

2015 年国内整体户外市场规模达 454 亿元,较上年增长 12.5%(图 1.1)

1.户外渠道构成及演化趋势

户外用品销售机构包括各级代理商、经销商等。本报告关注的重点是户外零售终端,主要包括:百货商场渠道、专业户外店(街边店)和网络销售渠道。

1996--2015 国内核心户外用品市场销售渠道演化示意图(图 3.1)

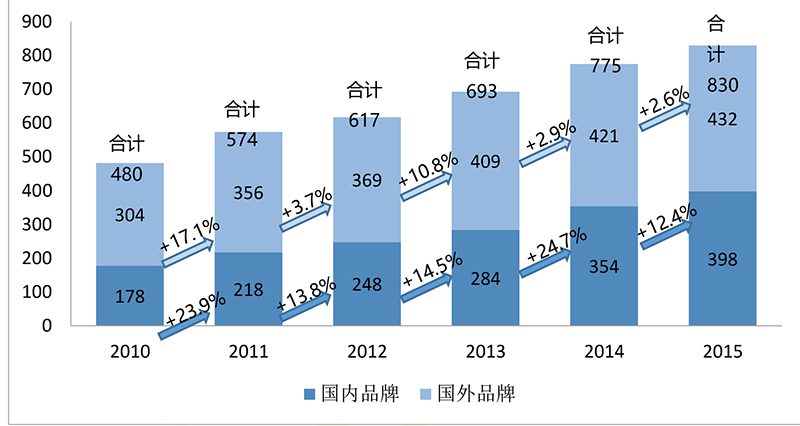

2010-2015 核心户外品牌数量的变化趋势(图 2.1)

我们组织业内专家,在 1,200 余个户外品牌或自称“户外品牌“中,确定 830 个为核心户外品牌。 2015 年国内核心户外市场品牌数量保持持续上升的势头,较 2014 年度的 775个增长 7%。其中,国内品牌数量为 398 个,占品牌总数的 47.95%,增长率为 12.4%;国外品牌数量为 432 个,占品牌总数的 52.05%,增长率为 2.6%。国内品牌增长率高于国外品牌增长率,新增国内品牌中,80%为以网络销售为主的所谓“线上品牌”。

从图 2.1 中可以看出,目前,中国户外市场品牌数量还在持续增减,但增速已经放缓。我们对比欧美户外市场的发展历程,其共同特征是,在市场初期成长阶段,新品牌大量产生,市场进入成熟期后品牌数量明显减少。

韩国户外品牌的历史数据更为典型,上世纪八十年代至九十年代是韩国户外产业的快速成长期,期间大量韩国本土品牌如雨后春水,最多时接近 800 余个。但实际成长起来的品牌很有限。

从国内户外市场的趋势看,线下品牌增速已经明显放缓;未来一段时间,线上品牌还将增长;但由于线上品牌的户外文化根基不深,有些线上品牌将很快消失。目前,国内户外市场的实际情况是,有近10%的品牌实际上是名存实亡。

对国外品牌的代理的销售占比、重要性、持续生存和发展的可行性都在稳步下降。我们认为这一趋势将延续。随着国内户外市场的发展,市场的品牌集中度不断提升是必然过程,虽然这一进程的快慢难以预料。

最后,我们不能忽略了户外产业的资本化和资本对户外产业的风起云涌的介入。这包括两方面:首先是产业自身的资本化在加快进行,除了已经实现了 IPO 的探路者和三夫,还有数家公司正行进在 IPO 的道路上,同时还有众多的品牌及渠道公司已经引进了财务或战略投资人,从而提升了整个行业的资本化水平。另一方面,以私募基金为代表的各种投资机构不仅在加大对行业内品牌和渠道的投资力度,还出现了直接出资收购和运营品牌、渠道、俱乐部、赛事的趋势。鉴于他们的融资和投资能力,有可能对行业的整个生态产生巨大的影响。

综上所述,2015 充满挑战和变化;而在面向未来的时候,我们不仅看到了逐步恢复的增长潜力和速度,也看到了众多变化的可能性以及这些新的变化所带来的不确定性。如何在这种巨大的不确定性里面抓住机遇、抢占先机、并避开陷阱,既是对行业内现有企业和有计划进入这个领域的投资人的挑战,也是实现后发优势和通过创新实现企业快速增值的良机。

调研说明

本报告由中国户外品牌联盟组织专门调研团队完成。在报告中,我们在坚持以核心户外市场为研究重点的同时,对非核心户外市场也做了深入调研。我们希望通过研究细分市场,通过对比分析,使读者能够更清楚地把握户外市场的全貌,特别是对市场投资者而言,“边界界定清楚,统计数据才更有参考价值”。衷心感谢户外品牌联盟成员企业给予调研团队在资金、产品,特别是市场数据等多方面的大力支持。

数据来源

核心户外市场销售数据主要来自于对业内 50 强企业负责人或销售总监,以及各主要区域分销商和零售商的采访;由于体育品牌上市公司较多,体育户外市场数据,主要以上市公司的公开数据为基础;休闲户外市场和低端户外市场数据,主要以国内大型零售商业的纺织品行业市场数据和 20 余家知名休闲品牌的销售数据为基础。

网络销售数据主要依据天猫和京东商城的公开数据。

实体零售终端的数据来源:我们在全国 334 个地级以上城市中,选择 107 个城市,通过 300 余名市场调查员对街边店和商场店进行零售终端的统计,建立数据库,并以此为数据基础推算全国数据。调查员均来自户外俱乐部或户外零售企业,他们与调研团队已经形成稳定合作关系,保证零售终端数据库的动态更新。

品牌范围:由业内专家团队对 1,200 余个公认或自称的“户外品牌”进行逐个甄别,确定 2015 年核心户外品牌的范围。

调研团队对各类市场数据的筛选原则: 我们更侧重知名品牌企业多年积累的行业市场数据。

本报告所有统计数据均不包含滑雪、山地自行车、钓鱼和狩猎部分。